序

租稅已成為企業經營與管理的重要一環。身為企業管理當局及會計人員,不僅需要知道如何適時且正確地繳納稅捐,更應具備租稅規劃的知識,以利合法節稅。

作者們忝列大專院校會計與租稅法規之教席,並從事會計師專業與稅務專業服務多年,深感「稅務會計」一門,對大專院校學生與工商企業界之重要性,爰在三民書局之邀約下,不揣譾陋,共同撰寫本書,冀能對租稅及會計教育之推廣略盡棉薄,貢獻所學。

本書係將會計理論暨實務,與我國現行有關租稅法規加以整合,俾理論與實務相互配合,期本書不僅能符合大專院校教學之用,對企業界亦具有實用價值。

全書共分為十六章,各章執筆人員如下:

卓敏枝—第六、七、八、九、十、十一等六章。

盧聯生—第三、四、五、十二、十三、十四、十五、十六等八章。

劉夢倫—第一、二等兩章。

謹將主要內容扼要說明於次:

第一、二、三章,旨在介紹稅務會計及稅捐稽徵通則之基本概念,同時說明帳簿、憑證之設置與使用的有關規定。

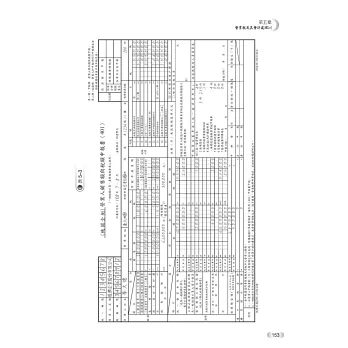

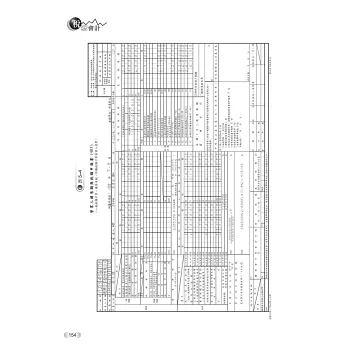

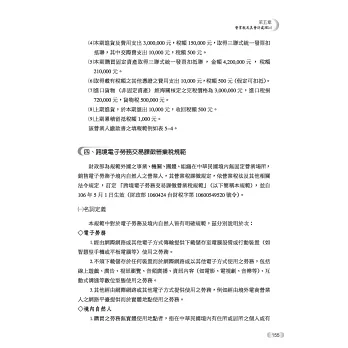

第四、五章,介紹加值型及非加值型營業稅減免規定、稅額計算方法、申報實務、會計處理及跨境電子勞務課稅規定。

第六、七章,係介紹各種銷貨收入之會計處理實務,以及營建業、國際運輸業、融資租賃銷貨、代收代付暨外國營利事業在臺營業活動之會計處理方法。

第八、九、十章,係介紹營業成本及營業費用列報之有關法令規定,各項費用列支限額之計算,以及會計處理實務,以利遵行。

第十一章,係介紹非營業損益之計算及其會計處理方法。

第十二章,係介紹資產、負債及業主權益之評價暨資產重估價之有關規定及會計處理方法。

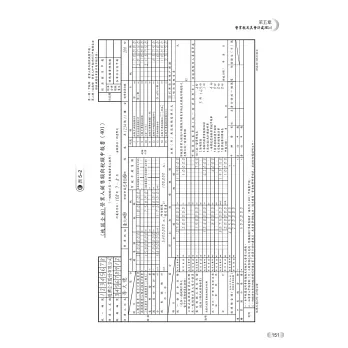

第十三章,係舉例說明所得稅扣繳、預估報繳及結算申報之規定及其會計處理實務。

第十四章,係說明營利事業所得稅不合常規移轉訂價之相關規定,分別說明從屬與控制範圍之認定、常規交易原則、常規交易方法、文據資料之申報、預先訂價協議、調查核定與調整。

第十五章,介紹房地合一課徵所得稅之課徵範圍、稅額計算、稽徵程序及罰則。

第十六章,係說明境外資金匯回之管理運用及課稅規定,分別說明產業投資之直接投資與間接投資,金融投資等相關程序及課稅規定。

本書所介紹之內容與所舉範例,乃係作者們對於稅法之認識所為之闡述,以及為便於讀者之瞭解而研擬範例供參,皆為一般性之介紹,並無針對特定個案所為之規劃,如有適法性疑義或見解歧異,應以相關法令規定、主管機關解釋及法院判決為準。若有個案因稅捐主管機關之見解歧異,導致納稅人受有損害者,本書作者們不負賠償及法律責任,謹此聲明。

本書撰寫期間,承蒙師長、好友、同事們之鼓勵、協助及督促,得以順利完稿,由衷感激,在此謹致最大之謝忱。

惟成書時間倉促,學識有限,疏漏謬誤,在所難免,尚祈碩彥先進不吝賜教,幸甚!!

卓敏枝 盧聯生 劉夢倫 謹識

民國109年7月

天天爆殺

天天爆殺  今日66折

今日66折

博客來

博客來 博客來

博客來 博客來

博客來 博客來

博客來 博客來

博客來