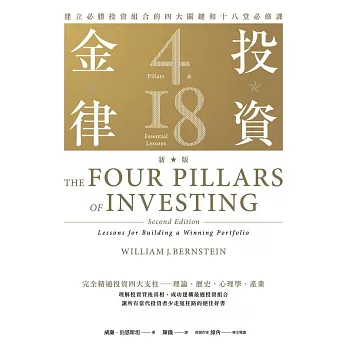

美國最大共同基金公司先鋒集團創辦人、指數化投資教父約翰.柏格(John C. Bogle)

投資學經典《漫步華爾街》作者伯頓‧墨基爾(Burton G. Malkiel)等人力薦

亞馬遜書店理財暢銷榜二十年長踞不墜,中文版累銷超過六萬冊

備受讚譽的指數化投資殿堂級教本.大幅改寫新譯版

以當代角度重新剖析投資四大支柱──「理論」、「歷史」、「心理學」、「產業」

並提出適合各年齡段、各類型投資人的具體策略建議

從入門到資深的當代投資人都該讀、讓你少走冤枉路的絕佳好書

財經作家、「綠角財經筆記」站長 綠角 專文導讀推薦──

「投資界有一位我最重視的專家,他寫的每本書、每篇文章、每場訪談,我都會閱讀與追蹤,那就是本書作者威廉.伯恩斯坦。

威廉.伯恩斯坦值得關注的理由並不是因為他可以準確預知市場何時即將大跌,下一支飆股為何,而是因為他講的都是有憑有據的投資原則。《投資金律》是他所有著作中最知名的一本,自2002年刊行以來,幫助了全球無數投資人建立投資觀念,實行投資計畫,為自己取得更美好的財務未來。

二十年過後,經歷了2008金融海嘯、2020新冠肺炎疫情,2022連續升息等市場動蕩,作者納入最新的觀察與體會,推出新版《投資金律》。假如你已經看到這段文字,千萬不要錯過本書內容,那是真正的投資珍寶。」

——

◤被動式指數化投資先驅,投資學經典之作全面更新版!◢

威廉.伯恩斯坦,除了是位在專業上受人景仰的醫生外,在投資領域他更是受人尊重的智者,處女作《智慧型資產配置》至今仍廣受尊崇,而《投資金律》這部成名作更是受到高度肯定,書中的獨到見解獲得投資泰斗先鋒集團創辦人約翰.柏格、《漫步華爾街》作者伯頓.墨基爾及《商業周刊》等專業媒體的讚譽,自2002年出版後長銷不墜,被譽為是所有投資人、從新手至專家皆該閱讀的投資經典。

而在出版二十年後,因應全球投資環境及工具的高度變化,以及伯恩斯坦本人對金融理財相關知識觀念的學習與演進,他著手大幅度更新改寫《投資金律》內容,於2023年重新出版,讓這部投資學經典再度跟上最新世界投資市場實況。從資料數據、工具到投資哲學與方法,以及從近二十年來發生的重大市場事件,如2008年的金融海嘯、2019年的Covid-19、2022年股票與債券的大屠殺等獲得的新觀點,皆囊括於此次更新內容中。

◤從投資理論、歷史、心理到產業,一次吸收美國最優秀投資顧問的一生絕學◢

透過簡明易懂的敘述分析及真實生活中的投資案例,本書將帶你從各個面向理解投資行為,以循序漸進的十八堂課,剖析每位投資人都該熟知的投資四大支柱,幫助你快速建立最正確的投資觀念,打造低風險且能真正獲利的投資組合。這四大支柱分別是:

▍投資理論:理解風險與報酬的關係、如何看待折現率與股價、通貨膨脹在預測報酬率時扮演的腳色、預期長期股市報酬的「高登方程式」該如何參考、為什麼我們不該依賴基金經理人、不同年齡階段成年投資人的資產配置該如何規畫……--「報酬與風險密不可分,形影不離。」

▍投資歷史:投資市場長達數千年演進的歷史與實質意義、回顧市場處於高點狂熱與谷底蕭條時的不變定律、經濟泡沫出現的四個典型特徵、安然度過市場谷底的策略……──「我們必須從他人的錯誤中學習,因為我們沒有足夠長的生命去一一犯下所有過錯。」

▍投資心理學:最常導致投資錯誤的三種思考偏誤、我們為何會受「以偏概全」重創、與各種人性偏誤周旋的策略──「在追求投資成就的道路上,你的最大障礙就是鏡中那個凝視著你的自己。」

▍投資產業:金融產業三大支柱--證券經紀商、共同基金、財金媒體的運作策略與目標,以及你該如何跟他們打交道:如何分辨投資顧問的好壞、千萬不要為了投資購買保險商品、漸入佳境的共同基金與它的妖魔化、指數股票型基金(ETF)的優勢與陷阱、該如何分辨能相信的財金媒體與網路資訊──「雖然整個金融產業已經不像過去那麼危險,但你還是有必要提高警覺。」

「如果對投資的心理學、歷史和投資產業本身缺乏實務上的認識,即使是最優秀的投資理論大師都會成為災星。這四個廣泛領域都非常值得我們深入研究,而且,這些研究就如同椅子的四隻腳,只要拆掉其中任何一隻腳,你的投資策略肯定會失敗。」

除了上述四大支柱之外,伯恩斯坦在最後一部「投資策略:整合思考」中,將進一步告訴你如何整合上述四大投資金律,建立、維護、享用一個首尾一貫的投資組合策略,達到獲致理想財富的最終目標。

投資是一趟沒有目的地的旅程,《投資金律》將告訴你如何建立投資組合,在長期投資中成功獲利。避免分心、堅持到底,你將確立你的財務方向和目標,為你和你的家人創造長期穩定的財富,並真正享受到財富能帶給你的美好人生。

【各界讚譽】

「這本全面修訂版的投資經典收錄了美國最優秀投資顧問之一的一生絕學,你一定能從中學到許多一生難得一見的寶貴教誨。伯恩斯坦以引人入勝且幽默的寫作風格,循序漸進地告訴我們,要獲得投資上的成就,不僅牽涉到『做對的事』,還牽涉到避免犯下足以毀掉任何一個投資計畫的常見大錯。這是一本睿智卻又頗具娛樂性的書,它融合了投資理論及歷史的教誨,還有作者對人類心理偏誤的理解,是非常值得信賴的投資建議來源。」

──伯頓‧墨基爾(Burton G. Malkiel),普林斯頓大學經濟學教授暨《漫步華爾街》(A Random Walk Down Wall Street)五十週年紀念版(二〇二三年)作者

「伯恩斯坦以實務上的例子、故事、隱喻、數學、一點點幽默,和卓越的寫作藝術,將投資的理論、歷史、心理學與產業等足夠寫成四本書的題材,融入一本書的篇幅裡。本書以易於吸收的格式,表達了許多難能可貴的投資觀點與明智建議。這本書絕對值得推薦給所有知道你真心為他們好的新手投資人。」

──艾瑞克‧巴楚納斯(Eric Balchunas),彭博社(Bloomberg)分析師,亦為《柏格效應》(The Bogle Effect)一書作者

「談到投資,控制風險遠比追逐報酬重要。威廉‧伯恩斯坦醫師將透過本書說明,在投資這條道路上,你可能一直都搞錯方向了,你擔心的風險可能不是真正需要在意的風險。一旦你了解投資的理論、歷史、心理學和產業,就可能很有機會在承擔最低必要實質風險的情況下,成功實現你的財務目標。」

──詹姆斯‧達利(醫學博士)(James M. Dahle, MD),白袍投資人(The White Coat Investor)網站創辦人

「威廉‧伯恩斯坦集許多罕見的天賦於一身,他既是數學家,也是歷史學家;他既是統計學家,也是心理學家;他既是計量經濟學家,也是語言藝術家。他深知哪些金融真理遭到誤解、哪些真理攸關重大,又有哪些引人入勝,而眾人殷切期待的新版《投資金律》一書,就是奠基於他的多種罕見天賦以及他對各項金融真理的深刻認識。我向來把這本書奉為我的投資策略課程的金律之一。」

──愛德華‧陶爾(Edward Tower),杜克大學經濟學教授

「不擅長心理戰的人難以獲得投資上的成就。一頭栽進金融叢林裡追尋珍奇的獨角獸,並不能讓你成為贏家;唯有瞭解風險並控制風險的人才能獲得最後的勝利。你的目標只是要過上舒適的日子、退休後有充裕的資金可花用,或許再留點遺產給子女。這是一本彌足珍貴的著作,它詳細說明要如何用謹慎且聰明的方法來賺取資本報酬。」

──珍‧布萊恩特‧昆恩(Jane Bryant Quinn)《財富生生不息之道》(暫譯,How to Make Your Money Last)作者

「《投資金律》一書能滿足每一個人的需要。它是所有人都該閱讀的第一本--也是第五十本--投資經典。能同時吸引新手及專家的投資書籍少之又少,而能讓人讀來興致盎然的投資書籍更屬鳳毛麟角。對新手來說,這是一本容易上手的入門書籍,而對已經開始在市場上見習的投資人來說,它則是一本啟示錄,即使對專家而言,這都是一本頗發人深省的好書。」

──約翰‧瑞肯沙勒(John Rekenthaler),晨星公司(Morningstar)研究部部長

天天爆殺

天天爆殺  今日66折

今日66折

博客來

博客來 博客來

博客來 博客來

博客來 博客來

博客來 博客來

博客來